Кредитно-фондовая пирамида оттягивает свой конец

Снижение процентных ставок и накачка фондовых рынков, рынков недвижимости и государственных облигаций больше не помогут

Несмотря на рост в четверг биржевых индексов по всему миру, включая Китай, предаваться глобальному оптимизму не стоит. Кредитное стимулирование экономического роста и уровня жизни приближается к своему пределу. Снижение процентных ставок и накачка фондовых рынков, рынков недвижимости и государственных облигаций больше не помогут.

Все в долгах

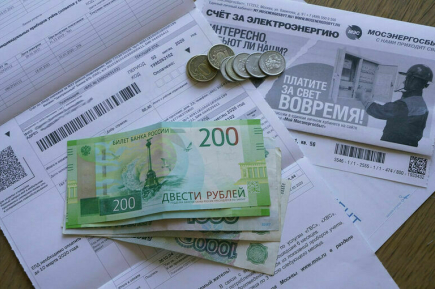

Взял кредит в размере полугодовой зарплаты, приоделся, починил машину, сделал ремонт жилья, съездил отдохнуть, купил акции (они ведь всё время растут в цене и их всегда можно выгодно продать). Когда надо отдавать — «рефинансировался». Продал немножко акций (из тех, что больше подросли в цене со времени прошлой покупки), снова взял кредит. И так — по кругу. Год, два, три, десять… По той же схеме всё больше живут не только сотни миллионов семей, но и десятки государств мира и сотни тысяч муниципалитетов. Крах этой системы пока искусственно оттягивается. Надолго ли?По приведённой выше схеме сотни миллионов жителей развитых и не очень развитых стран живут где уже 40, где 30, где 20 лет. В последние 10 лет ряды массово «севших на кредит» пополнили не только десятки миллионов россиян, но и пара сотен миллионов китайцев. Старая практика, когда среднестатистический китаец не только не брал кредитов, но долго и упорно копил на старость и мотороллер ушла в прошлое. Сами китайские власти в какой-то момент решили, что кроме экспорта, неплохо подстегнуть экономический рост и внутренним спросом. А он может вырасти, как известно, только по двум причинам: рост доходов либо массовое кредитование физических лиц, предприятий, муниципалитетов. И пошло-поехало.

И Китай туда же…

Кто-то может сказать, что китайцы лишь стали «догонять» остальной мир. Внешний долг Греции давно превысил полтора годовых ВВП, немногим лучше чувствуют себя Испания и Италия. Да что там говорить! Полный государственный долг США составляет 19,3 триллиона долларов (59,5 тыс. долларов на душу населения), что превышает годовой ВВП самой крупной пока экономики мира.Государственный долг Китая на сегодня невелик — всего-то немногим более 3 триллионов долларов 2,3 тысячи долларов на душу). Однако о полной задолженности китайских домохозяйств, муниципалитетов и предприятий можно делать только догадки. По средневзвешенным оценкам этот совокупный негосударственный долг китайских домохозяйств и хозяйствующих субъектов может достигать полутора годовых ВВП.

Валентин Катасонов — доктор экономических наук, председатель Русского экономического общества им. С.Ф. Шарапова, профессор кафедры международных финансов МГИМО, ссылаясь на представленное в феврале 2015 года исследование консультативной кампании McKinsey утверждает, что «значительная часть прироста мирового долга — «заслуга» Китая». «В 2014 году на Китай приходилось 14,2% всего мирового долга. По предварительным оценкам МВФ, в 2014 г. доля Китая в мировом ВВП составила 16,48% (он вышел на первое место, обогнав США с долей 16,28%). То есть доля Китая в мировом долге примерно стала соответствовать его доле в мировой экономике. Прирост долга Китая за период 2007-2014 гг. в абсолютном выражении составил 20,8 трлн долл. Общий прирост мирового долга за указанный период составил 57 трлн долл. Получается, что вклад Китая в прирост мирового долга за период 2007-2014 гг. равен 36,5%. Что непропорционально много даже для такой крупной страны, как Китай».

Накачать, чтоб не сдувались

При этом международные резервы КНР на конец июля 2015 года составляли 3,65 триллиона долларов, сократившись за год почти на 8%. По оценкам аналитиков, эти резервы как минимум до конца года продолжат таять со скоростью примерно 40 миллиардов долларов в месяц. Часть этих денег, по-видимому, будут пущены в том числе и на поддержку падающих фондовых рынков. 27 августа биржевой индекс Shanghai Composit после рекордного с 1996 года снижения в течение 5 сессий на 23% прибавил 5,3%, причём произошло это в последние 50 минут торгов. При этом никакие фундаментальные показатели с сессии среды, 26 августа не изменились. Это дало повод аналитикам говорить о крупном вливании в фондовый рынок со стороны уполномоченных агентов китайских финансовых властей. Поддержка фондовых рынков важна и как имиджевый фактор накануне празднования 70-летия победы над Японией (3 сентября), и просто как средство не дать упасть активам крупнейших банков и страховых кампаний Китая, а такое падение могло бы принять лавинообразный характер. И это, не считая того факта, что десятки миллионов китайцев годами брали кредиты, чтобы вложить их и личные сбережения в акции (чем грозит им биржевой крах — не надо объяснять).Интересно также, что в эти же дни стало известно о крупной продаже Китаем американских государственных облигаций (их доля в резервах КНР в июне 2015 года составляла 1,271 триллиона долларов и из 3,65 триллиона, то есть треть). Вырученные средства также могли и почти точно пошли на финансовый рынок. Насколько эта искусственная накачка окажется эффективной, мы увидим в ближайшие дни. Отрадно, что при любых событиях на бирже в Китае останется созданная в последние 15 — 20 лет производственные мощности и превосходная транспортная инфраструктура.

Однако тенденция понятна: кредитное и эмиссионное надувание фондовых «пузырей», как ранее «пузырей недвижимости» имеет свои естественные пределы. Чтобы не дать сдуться своему фондовому рынку, китайские финансовые власти вынуждены снижать процентные ставки и нормы резервирования для банков, а также вливать деньги в акции системообразующих национальных компаний. Делать они это могут за счёт прошедшей девальвации юаня (поднявшей величину китайских резервов в юанях) и постепенной продаже части этих резервов, в частности американских государственных облигаций (US Treasuries) — а это уже потенциальная угроза для самой закредитованной экономики мира — США.

На грани краха эта система может поддерживаться теоретически годами. Однако практически слом кредитно-фондовой пирамиды или пузыря не за горами. Уж слишком экспоненциально этот пузырь надувается. Сама по себе схема поддержки отрывающихся от реального сектора финансовых рынков за счёт разного рода кредитования чревата беспрецедентными последствиями для глобальных финансовых рынков. Может быть, уже наступающей осенью.

1009

1009